Qúe hipoteca es la que más me conviene; cuánto dinero necesitaré pedir al banco; qué impuestos y tasas tengo que pagar; cuánto puedo pedir al banco según mis ingresos; qué tipos de créditos hipotecarios hay; cuál es el mejor préstamo hipotecario; simulador de préstamos hipotecarios; comparativa de préstamos hipotecarios.

Después de muchas vueltas ya tienes la vivienda que quieres comprar. Ahora hay que pagarla. Si eres como la mayoría de nosotros seguramente necesitarás una hipoteca y con ello te surgirán un montón de preguntas y dudas

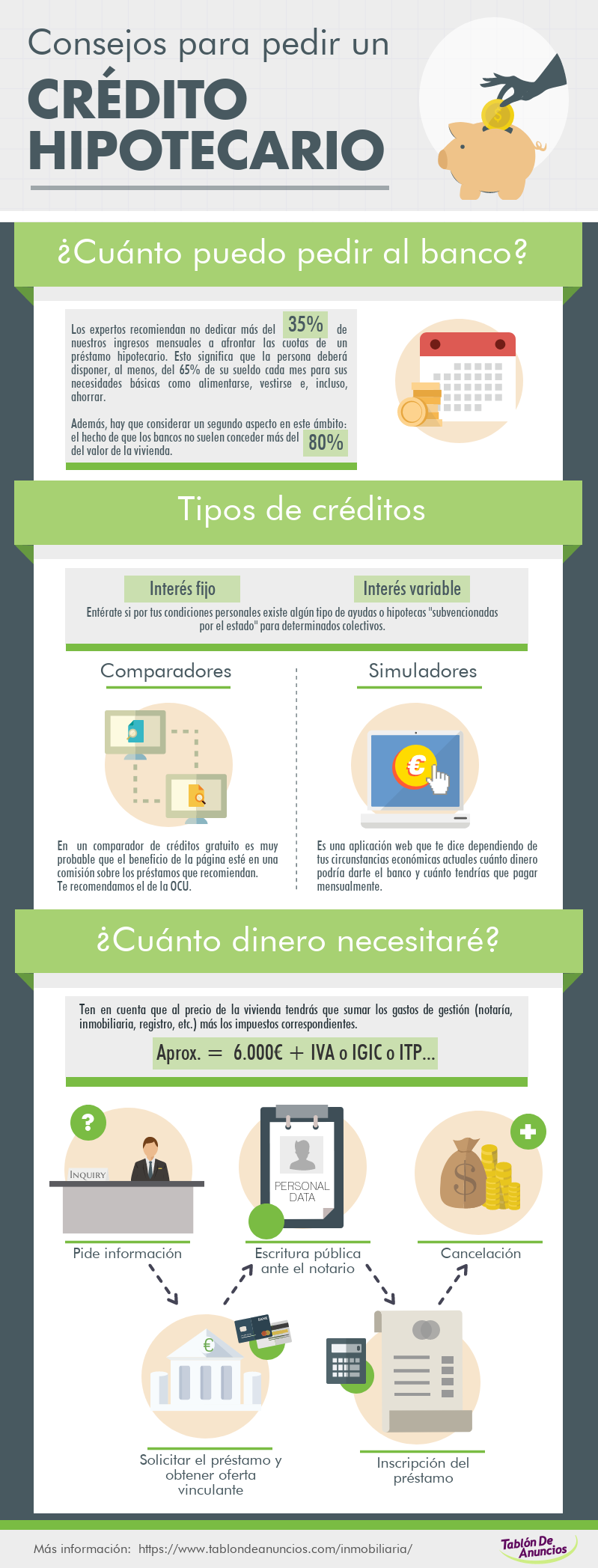

1.- Qué cantidad se va a pedir.

No sólo hay que pedir justo lo que nos falte para pagar la compra de la casa porque en ese caso no tendremos suficiente para hacer frente a otros gastos que comporta un préstamo hipotecario, fiscales (aproximadamente el 1% de lo que se pida), comisiones de apertura que cobra el Banco, gastos de notario, registro, gestión, tasación, estudio, seguro de incendio, etc.

2.- Obtener información de varias entidades de crédito.

Cuando usted va a compar algo importante va y da vueltas buscando el producto deseado por todas las tiendas, hasta que encuentra la que mejor precio o garantía le ofrece, no iba a ser menos una hipoteca. No se puede acudir sólo a nuestro Banco de toda la vida, hay que pedir condiciones de financiación en diversas entidades financieras para poder comparar, incluso la información de la competencia puede servir para negociar con nuestro Banco. Negocie condiciones con la entidad, los intereses, comisiones. Tenga en cuenta que los bancos que disponen de gestión telefónica o vía internet le pueden ofrecer mejores condiciones.

3.- Solicitar el préstamo y obtener la oferta vinculante.

La oferta vinculante es un documento escrito que debe contener todas las condiciones financieras del contrato, una vez solicitado el préstamo se pueden devengar gastos como la tasación de la finca, informa sobre la situación registral, y que tiene una duración mínima de diez días, plazo que el cliente tiene para examinarla y aceptarla o rechazarla.

4.- Escritura pública ante el notario.

Una vez aceptada la oferta vinculante, se remite la documentación a un notario para que prepare la escritura. El cliente tiene derecho a elegir notario siempre que se lo comunique a la entidad financiera y dicho notario tiene la obligación de asesorar de manera imparcial al que recibe el préstamo. El cliente también tiene derecho a examinar el proyecto de escritura en el despacho del notario dentro de los tres días hábiles anteriores a la firma, en el que figuran ya todas las condiciones financieras y no financieras.

El otorgamiento de la escritura no es sólo firmar. El prestatario puede pedir que se le deje leer la escritura y el notario leerá y explicará el contenido del préstamo hipotecario. El contrato, que redacta el Banco, suele ser largo, pero es importante prestar la máxima atención, y hacer todas las preguntas que se deseen a fin de aclarar todas las dudas antes de llegar al momento en el que no hay vuelta atrás.

5.- Inscripción del préstamo.

Para que la hipoteca produzca efectos, es necesario que se inscriba en el Registro de la Propiedad. Previamente se deberá liquidar el Impuesto de Actos Jurídicos Documentados (0,5% de la cantidad garantizada, equivalente a aproximadamente el 1% de la cantidad prestada).

6.- Cancelación

El último acto una vez que se haya pagado totalmente aquél. Es necesario hacer constar formalmente esta extinción de la hipoteca a través de la cancelación. Es necesario para ello una nueva escritura pública ante notario, cuyos gastos se suelen prever en la escritura de constitución de hipoteca, que serán de cuenta del deudor. En esta escritura no hace falta que intervenga el deudor, sino que la otorgan los representantes del Banco o Caja de Ahorros.

7.- Cuánto dinero necesitaré pedir al banco

Lo habitual es pedir al banco una cantidad igual al precio de la compra de la casa menos la cantidad que tenemos ahorrada más todos los impuestos que suponen la compra venta y escritura de la vivienda.

8.- Qué impuestos tengo que pagar

Si compramos la vivienda a través de una inmobiliaria hay que pagar la comisión, suele ser aproximadamente de un 3% del valor de la vivienda, aunque hay zonas en las que la comisión puede llegar hasta el 5% y también hay inmobiliarias que tienen un precio fijo; El IVA si es una vivienda nueva, actualmente se aga el 10% con carácter general y el 4% si la vivienda es de protección oficial y el 7% si la vivienda está en Canarias; Si la vivienda es de segunda mano tendremos que pagar el Impuesto de transmisiones patrimoniales (ITP) el porcentaje a pagar depende de la comunidad autónoma y está entre el 6% y el 10% aunque para jóvenes, vpo… en algunas comunidades autónomas hay algunas deducciones; el Impuesto sobre Actos Jurídicos Documentados (IAJD) este impuesto se genera al firmar la escritura de la hipoteca, pero desde el año 2018 son los bancos quienes tienen que pagarlo; gastos de notaria por la realización de la escritura de compra venta de la vivienda; inscripción en el registro de la propiedad; gastos de gestoría en el caso de que hayamos contratado una para que nos haga todo este papeleo.

9.- Tipos de préstamos hipotecarios

A la hora de pedir la hipoteca al banco para comprar una vivienda deberíamos tener claro qué tipo de préstamo es el que más nos interesa de acuerdo a nuestra situación económica actual y la que podamos prever en el futuro. La hipoteca a interés fijo es el más seguro puesto que sabemos de antemano los intereses que vamos a pagar durante todos los años que nos dure el préstamo, el aspecto negativo es que el tipo de interés es más alto. Hipoteca a interés variable suele tener un tipo de interés de partida bastante más bajo que el tipo de interés fijo, pero no sabemos qué intereses estaremos pagando dentro de 2 años. Cuidado con las hipotecas multidivisa, asesorate por alguien (que no sea del propio banco) antes de contratar este tipo de hipoteca. Entérate si por tus condiciones personales existe algún tipo de ayudas o hipotecas “subvencionadas por el estado” para determinados colectivos.

10.- Comparativa de préstamos hipotecarios

Si vas a usar una aplicación web para ver qué préstamo es el que más te conviene ten mucho cuidado con la página en la que lo haces. Si es un comparador de créditos gratuito es muy probable que el beneficio de la página esté en una comisión sobre los préstamos que recomiendan, ¿Cuál crees que te van a recomendar? ¿El que más te interesa o por el que más comisión se llevan? Uno que puede ser bastante neutral es el comparador de préstamos de la OCU.

11.- Mejores préstamos hipotecarios

Lo mejor es que compares los préstamos hipotecarios que haya en el mercado en ese momento. Busca información en internet de las ofertas en préstamos hipotecarios que tienen los distintos bancos. Cuando tengas una idea clara de cuál es el préstamo que más te conviene pregunta por las condiciones que te da tu banco. Si nos son mejores que el préstamo que habías buscado pregúntales si te lo pueden igualar, siempre es mejor trabajar con nuestro banco donde ya conocemos a alguien. Otra cosa que puedes hacer es consultar en la página de la OCU (organización de consumidores y usuarios) y en AUSBANC (Asociación de Usuarios de Servicios Bancarios) los estudios que publican periódicamente sobre los mejores créditos hipotecarios

12.- Simulador de préstamo hipotecario

Simplemente es una aplicación web que te dice dependiendo de tus circunstancias económicas actuales cuánto dinero podría darte el banco y cuánto tendrías que pagar mensualmente. Sirve para que en el momento de empezar a buscar casa hagas hagas una aproximación de cuánto te vas a poder gastar. Hay muchos simuladores en Internet, seguro que tu banco tiene uno